Interní míra návratnosti k čemu je, výpočet a příklady

The vnitřní míra návratnosti (IRR) je ukazatel používaný v kapitálovém rozpočtování k odhadu návratnosti pravděpodobných investic. Je to míra odpočtu, která způsobí, že se čistá současná hodnota (NPV) celkových peněžních toků konkrétního projektu rovná nule..

Pojem „interní“ označuje skutečnost, že výpočet této sazby vylučuje vnější faktory, jako je inflace, náklady na kapitál nebo různá finanční rizika..

U investice s pevným výnosem, ve které jsou peníze vloženy pouze jednou, se úrok z tohoto vkladu vyplácí investorovi za konkrétní úrokovou sazbu každé časové období. Pokud by se původní vklad nezvýšil ani nesnížil, měl by IRR rovnou stanovené úrokové sazbě.

Rejstřík článků

- 1 Hodnocení IRR

- 2 Jaká je vnitřní míra návratnosti?

- 2.1 Návratnost investice

- 2.2 Maximalizujte čistou současnou hodnotu

- 2.3 Fixní příjem

- 2.4 Pasiva

- 2.5 Správa kapitálu

- 2.6 Soukromý kapitál

- 3 Jak se počítá?

- 3.1 Úvahy o vzorci

- 3.2 Způsoby výpočtu IRR

- 4 Výklad

- 4.1 Jak to interpretovat

- 5 příkladů

- 5.1 Příklad 1

- 5.2 Příklad 2

- 6 Reference

Hodnocení IRR

Získání určité návratnosti investice v jednom bodě má větší hodnotu než získání stejné návratnosti v pozdější době. Pokud by byly všechny ostatní faktory stejné, pak by druhý způsobil nižší IRR než ten první..

Investice, která má stejné celkové výnosy jako předchozí investice, ale zpožďuje výnosy za jedno nebo více časových období, by měla nižší IRR..

Přestože se skutečná míra návratnosti, kterou daný projekt nakonec generuje, bude často lišit od odhadované vnitřní míry návratnosti, projekt s podstatně vyšším množstvím IRR bude mít mnohem větší šanci na silný růst než jiné alternativy..

Jaká je vnitřní míra návratnosti?

Vnitřní míru návratnosti můžete považovat za očekávanou míru růstu, kterou projekt vygeneruje.

Návratnost investice

Korporace používají IRR v kapitálovém rozpočtování k porovnání ziskovosti kapitálových projektů z hlediska míry návratnosti.

Například společnost porovná investici do nového závodu s rozšířením stávajícího závodu na základě IRR každého projektu. Chcete-li maximalizovat výnosy, čím vyšší je IRR projektu, tím více je žádoucí projekt provést.

Pro maximalizaci návratnosti by byl projekt s nejvyšší IRR považován za nejlepší a bude proveden jako první.

Maximalizujte čistou současnou hodnotu

IRR je ukazatelem ziskovosti, efektivity nebo výkonnosti investice. To kontrastuje s čistou současnou hodnotou. Jedná se o ukazatel čistého jmění nebo velikosti přidané při investování.

Při použití metody IRR k maximalizaci hodnoty společnosti by byla přijata jakákoli investice, pokud je její ziskovost, měřená vnitřní mírou návratnosti, větší než minimální přijatelná míra návratnosti..

Vhodnou minimální sazbou pro maximalizaci přidané hodnoty pro společnost jsou náklady na kapitál. To znamená, že vnitřní míra návratnosti nového projektu musí být větší než náklady společnosti na kapitál..

Důvodem je, že pouze investice s vnitřní mírou návratnosti, která převyšuje náklady na kapitál, má pozitivní čistou současnou hodnotu..

Výběr investic však může podléhat rozpočtovým omezením. Mohou také existovat vzájemně se vylučující konkurenční projekty, nebo schopnost řídit více projektů může být prakticky omezená.

V příkladu společnosti, která srovnává investice do nového závodu s rozšířením stávajícího závodu, mohou existovat důvody, proč by se společnost neúčastnila obou projektů..

Fixní nájemné

IRR se také používá k výpočtu výnosu do splatnosti a výnosu z amortizace..

pasivní

Vnitřní míru návratnosti a čistou současnou hodnotu lze použít jak na závazky, tak na investice. U závazku je vhodnější nižší interní míra návratnosti než vyšší.

Řízení kapitálu

Korporace používají interní míru návratnosti k vyhodnocení problémů s akciemi a programů zpětného odkupu akcií..

Výhoda zpětného odkupu akcií nastává, pokud má návratnost kapitálu akcionářům vyšší vnitřní míru návratnosti než kandidátské kapitálové investiční projekty nebo akviziční projekty za současných tržních cen..

Financování nových projektů získáním nového dluhu může také zahrnovat měření nákladů na nový dluh z hlediska výnosu do splatnosti (vnitřní míra návratnosti)..

Soukromý kapitál

IRR se také používá pro private equity, z pohledu komanditistů. Používá se jako ukazatel výkonnosti generálního partnera jako investičního manažera.

Důvodem je, že generálním partnerem je ten, kdo řídí peněžní toky, včetně snížení vázaného kapitálu komanditistů..

Jak se to počítá?

Vzhledem k souboru párů (čas, peněžní tok) zapojených do projektu je vnitřní míra návratnosti odvozena od čisté současné hodnoty jako funkce míry návratnosti. Interní míra návratnosti bude míra návratnosti, pro kterou je tato funkce nulová.

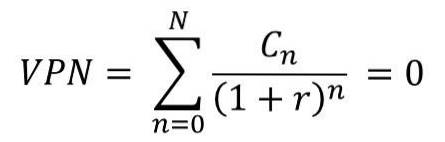

Vzhledem k dvojicím (období, peněžní tok) (n, Cn), kde n je nezáporné celé číslo, N je celkový počet období a NPV je čistá současná hodnota. IRR je dáno r podle vzorce:

Aspekty vzorce

Hodnota C0, která je menší nebo rovna 0, odpovídá počáteční investici na začátku projektu.

Období n se obecně uvádí v letech. Výpočet však lze zjednodušit výpočtem r pomocí období, ve kterém je definována většina problému. Například měsíce se používají, pokud k většině peněžních toků dochází v měsíčních intervalech.

Lze použít jakýkoli pevný čas namísto současnosti (například konec anuitního intervalu); získaná hodnota je nula právě tehdy, když je NPV nulová.

V případě, že peněžní toky jsou náhodné proměnné, jako v případě anuity, jsou očekávané hodnoty umístěny v předchozím vzorci.

Způsoby výpočtu IRR

Hodnotu r, která splňuje výše uvedenou rovnici, nelze často analyticky najít. V tomto případě je nutné použít numerické nebo grafické metody.

IRR se v praxi počítá metodou pokusů a omylů. Je to proto, že neexistuje žádný analytický způsob výpočtu, kdy se čistá současná hodnota bude rovnat nule. Výpočet vnitřní míry návratnosti lze provést třemi způsoby:

- Použití funkce IRR v aplikaci Excel nebo jiných tabulkových programech

- Použijte finanční kalkulačku

- Pomocí iteračního procesu, kdy analytik zkouší různé diskontní sazby, dokud se NPV nerovná nule.

Výklad

Pravidlo vnitřní míry návratnosti je vodítkem pro hodnocení, zda pokračovat v projektu nebo investici.

Pravidlo IRR stanoví, že pokud je vnitřní míra návratnosti projektu nebo investice vyšší než minimální požadovaná míra návratnosti, obvykle náklady na kapitál, pak by projekt nebo investice měly pokračovat..

Naopak, pokud je IRR u projektu nebo investice nižší než náklady na kapitál, může být nejlepším řešením jeho odmítnutí..

Jak to interpretovat

Teoreticky je prospěšný jakýkoli projekt s vnitřní mírou návratnosti vyšší, než jsou jeho náklady na kapitál. Proto je v zájmu společnosti takové projekty propagovat..

Při plánování investičních projektů zavedou společnosti interní míru příležitostí (TIO), aby určily minimální procento přijatelné návratnosti, které musí dotyčná investice získat, aby ji zohlednila..

Jakýkoli projekt, který má IRR větší než TIO, bude pravděpodobně považován za výnosný. Společnosti však nemusí nutně hledat projekt pouze na tomto základě..

Spíše mohou sledovat projekty s největším rozdílem mezi IRR a TIO. Určitě to budou ty s nejvyšší ziskovostí.

IRR lze také srovnávat s převládající mírou návratnosti na akciovém trhu.

V případě, že společnost nemůže najít projekty s IRR vyšší než výnosy, které lze dosáhnout na finančních trzích, může raději jednoduše investovat svůj nerozdělený zisk na tyto trhy..

I když je pro mnoho IRR atraktivním ukazatelem, mělo by se vždy používat ve spojení s čistou současnou hodnotou, aby se získal lepší obraz o hodnotě představované pravděpodobným projektem, který může společnost zahájit.

Příklady

Příklad 1

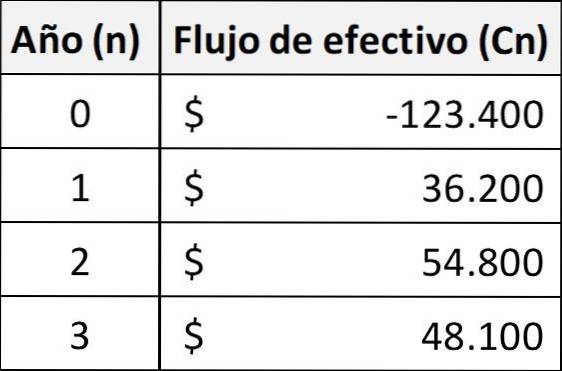

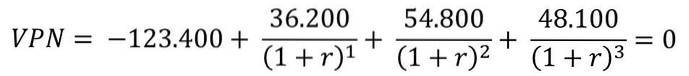

Nechte investici definovat následujícím sledem peněžních toků. Pak je IRR r dáno vztahem:

V tomto případě je odpověď 5,96%, protože aby byla rovnice splněna, výpočet r je: r = 0,0596.

Příklad 2

Předpokládejme, že chcete otevřít pizzerii. Všechny náklady a zisky se počítají na další dva roky a poté se provede výpočet NPV pro podnikání při různých interních sazbách příležitostí. Při 6% získáte čistou současnou hodnotu 2 000 $.

Čistá současná hodnota však musí být nulová, takže je testována vyšší míra interních příležitostí, předpokládejme 8% úrok.

Při 8% dává výpočet NPV čistou ztrátu - 1 600 $. Nyní je negativní. Interní příležitostná míra je tedy testována mezi těmito dvěma, řekněme se 7% úrokem. 7% dává čistou současnou hodnotu 15 $.

To je dostatečně blízko nule, aby bylo možné odhadnout vnitřní míru návratnosti pouze mírně nad 7%..

Reference

- Adam Hayes (2019). Definice vnitřní míry návratnosti (IRR). Převzato z: investopedia.com.

- Wikipedia, encyklopedie zdarma (2019). Vnitřní míra návratnosti. Převzato z: en.wikipedia.org.

- CFI (2019). Interní míra návratnosti (IRR). Převzato z: corporatefinanceinstitute.com.

- Wall Street Mojo (2019). Interní míra návratnosti (IRR). Převzato z: wallstreetmojo.com.

- Investiční odpovědi (2019). Interní míra návratnosti (IRR). Převzato z: investinganswers.com.

- Zůstatek (2019). Jak vypočítat vaši vnitřní míru návratnosti. Převzato z: thebalance.com.

Zatím žádné komentáře